2022年中国饲料行业经营效益及企业业绩分析 毛利率在10%左右

发布时间:2024-01-01来源:产品中心(原标题:2022年中国饲料行业经营效益及企业业绩分析 毛利率在10%左右)

2016-2020年,我国饲料行业营业规模整体呈上涨的趋势,2019年受猪瘟影响,下游需求缩减,营业规模会降低。2020年,我国饲料营收达到8135亿元,同比增长16.9%。

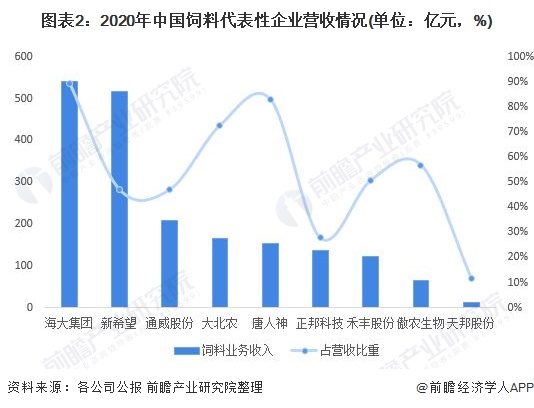

在我国饲料行业代表企业中,海大集团饲料业务收入最高,2020年营业收入为539.56亿元,占海大集团整体营收的比重为89.44%。

2020年,我国饲料营收达到8135亿元,同比增长16.9%。其中行业内代表性企业海大集团饲料业务收入为539.56亿元,占饲料行业的营业收入比例为6.63%,其次为新希望集团,饲料业务收入516.46亿元,占饲料行业的营业收入比例为为6.35%。行业集中度一般,CR3为15.54%。

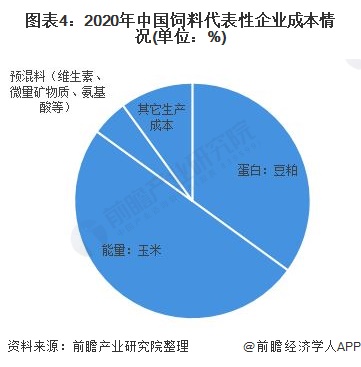

饲料所需原材料最重要的包含玉米、豆粕、小麦、鱼粉等主料,以及氨基酸、维生素、矿物质微量元素等辅料,原材料成本占饲料生产所带来的成本的比重约90%;其中玉米主要提供能量需求,单位成本占比约达到50%左右,豆粕作为动物生长过程中蛋白质摄取的大多数来自,单位成本占比约为35%左右,因此饲料养殖行业成本主要受玉米和豆粕价格的影响。

根据饲料行业代表企业饲料业务相关毛利率可知,饲料行业的毛利率普遍在6%-17%之间,多数企业毛利率水平在10%上下浮动。2020年,天邦股份毛利率最高,为16.13%,傲农生物毛利率最低,为6.28%。

综上所述,目前,激烈竞争导致饲料行业利润水准一般,毛利率在10%左右,未来,行业有突出贡献的公司将利用行业整合机遇及其规模优势,通过兼并和新建扩大产能产量,提升行业集中度,促使我国饲料行业逐渐向规模化和集约化转变。

证券之星估值分析提示天邦食品盈利能力比较差,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示*ST 正邦盈利能力比较差,未来营收成长性较差。综合基本面各维度看,股价合理。更多

证券之星估值分析提示海大集团盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示大北农盈利能力比较差,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示唐人神盈利能力平平,未来营收成长性良好。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示温氏股份盈利能力比较差,未来营收成长性较差。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示通威股份盈利能力优秀,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

证券之星估值分析提示傲农生物盈利能力比较差,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。